(Ya sean por cuotas, donativos o cualquier otro tipo de ingreso)

Por huggo romerom™

Es muy sano y correcto que una entidad sin fines de lucro se someta a un dictamen fiscal, especialmente si realiza gastos significativos. El dictamen fiscal puede ayudar a prevenir problemas relacionados con proveedores considerados EFOS (Empresas Facturadoras de Operaciones Simuladas), al verificar la autenticidad de las operaciones y la deducibilidad de los gastos.

Las Asociaciones Civiles (AC) deben emitir Comprobantes Fiscales Digitales por Internet (CFDI) por los ingresos que perciban, ya sean por cuotas, donativos o cualquier otro tipo de ingreso. La obligación de emitir CFDI se deriva de la Ley del Impuesto Sobre la Renta (LISR) y la Resolución Miscelánea Fiscal (RMF) que establecen la obligación de expedir comprobantes fiscales por los actos o actividades que realicen, los ingresos que perciban o las retenciones de contribuciones que efectúen, según el SAT.

Detalles sobre la emisión de CFDI para AC:

- Ingresos:

Las AC deben emitir CFDI por todos los ingresos que reciban, incluyendo cuotas de asociados, donativos, venta de bienes o servicios, etc.

- Complemento para recepción de pagos:

Cuando los ingresos se reciben en parcialidades, la AC debe emitir un CFDI con complemento para recepción de pagos por cada pago recibido, o un CFDI con complemento para todos los pagos recibidos en un mismo mes.

- Plazo para emitir el CFDI:

El CFDI con complemento para recepción de pagos debe emitirse a más tardar al décimo día natural del mes siguiente al que corresponda el pago.

- Importancia de emitir CFDI:

La emisión correcta de CFDI es crucial para que la AC pueda deducir gastos, cumplir con sus obligaciones fiscales y evitar sanciones.

- Plataforma para emitir CFDI:

Las AC pueden generar sus CFDI a través de plataformas como “Mis Cuentas” del SAT o utilizando un software administrativo o en línea.

En resumen, las Asociaciones Civiles deben ser cuidadosas al emitir CFDI por todos sus ingresos, siguiendo las disposiciones fiscales y utilizando los complementos necesarios para cada situación.

El CFDI de ingresos debe darse a conocer debidamente registrado y timbrado a los asociados el primer dia del mes posterior al mes que termina en el medio correspondiente para tal efecto y es OBLIGATORIO.

- Beneficios del Dictamen Fiscal para entidades sin fines de lucro:

- Verificación de Gastos: Permite validar la autenticidad de los gastos realizados por la entidad, lo que ayuda a prevenir la deducibilidad de facturas de EFOS.

- Cumplimiento Fiscal: Asegura que la entidad cumple con sus obligaciones fiscales, como la presentación de declaraciones y el pago de impuestos en caso de ser aplicables.

- Transparencia: Promueve la transparencia en la gestión financiera de la entidad, lo que puede generar mayor confianza entre donantes y beneficiarios.

- Evitar Sanciones: Al detectar a tiempo posibles irregularidades, se pueden evitar sanciones fiscales por parte de las autoridades.

- Obligaciones fiscales para entidades sin fines de lucro:

Aunque no son contribuyentes del impuesto sobre la renta, las entidades sin fines de lucro están obligadas a:

- Inscribirse en el RFC (Registro Federal de Contribuyentes).

- Expedir comprobantes fiscales.

- Llevar contabilidad.

- Presentar declaraciones anuales informativas.

- Retener y enterar impuestos en caso de que realicen pagos a terceros que estén obligados a pagar impuestos.

Así se deben hacer las cosas, el ‘Ahí se va’ da origen a desconfianza total y sanciones legales y fiscales. Confirmado con las leyes aplicables.

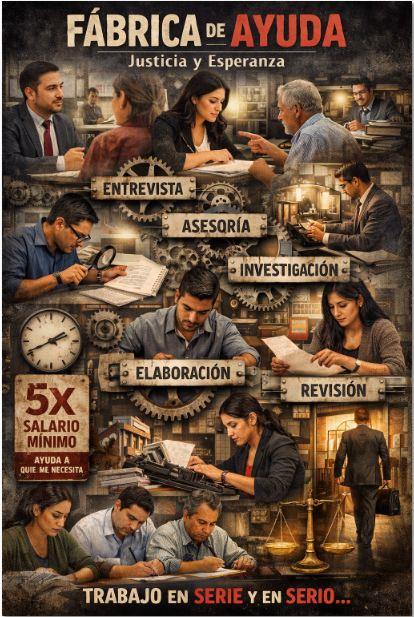

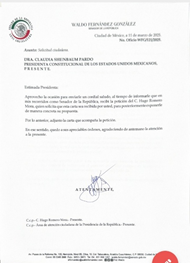

Imagen utilizada como ejemplo del artículo todos los derechos corresponden a sus creadores originales; compilación internet y leyes aplicables a la materia;

Jaque Mate.

Leave a Reply